Một điểm đặc biệt nổi bật khác của các công ty khởi nghiệp B2B SaaS tốt là có tỷ lệ giữ chân khách hàng rất cao. Nếu so sánh với những startup ở tất cả các mô hình khác nhau, tỉ lệ giữ chân khách hàng của B2B SaaS thực sự ở một đẳng cấp khác. Tuy nhiên, điểm cản trở - hay “nút thắt cổ chai” lớn nhất cho sự tăng trưởng của SaaS startup là về dòng tiền, với tốc độ xoay vòng vốn quá chậm

Nội dung bài viết

Dropshipping Story - Các dạng điển hình của dòng tiền

Trải nghiệm đầu tiên khiến mình thực sự nghĩ về tầm quan trọng của cash flow - dòng tiền xảy ra hơn 2 năm trước. Khi đó mình có thử chạy một của hàng Dropship trên Shopify.

Nếu bạn nào chưa biết về mô hình Dropship thì nó đơn giản là mình sẽ tìm một sản phẩm trên trang Aliexpress (sàn TMĐT của Trung Quốc), sau đó dùng 1 tool là Oberlo để nhập hình ảnh, giá, SKU (đơn vị lưu kho) của sản phẩm đó về Shopify. Rồi vào Shopify chỉnh ảnh, mô tả và giá cho sản phẩm.

Sau đó, mình sẽ chạy Facebook Ads, nhắm tới người dùng tại Mỹ với link sản phẩm vừa tạo được trên Shopify. Khi có đơn hàng thì mình sẽ quay lại Aliexpress để đặt hàng. Cuối cùng người bán sẽ vận chuyển đơn thẳng từ Trung Quốc đến khách hàng của mình tại Mỹ, còn mình nhận lại tiền từ khách hàng thanh toán qua PayPal.

Sẽ không có vấn đề gì nếu PayPal không giữ tiền doanh thu của mình trong vòng 21 ngày. Có thể coi đây là một biện pháp an toàn mà PayPal sử dụng với những “thương nhân” mới, chưa có nhiều uy tín để đề phòng trường hợp người mua yêu cầu bồi hoàn.

Cửa hàng của mình ra đơn đều đều sau 2 tuần, đây là khi mình bắt đầu nhận ra vấn đề về dòng tiền. Cụ thể, mình sẽ mất 21 ngày để có thể lấy được tiền về tài khoản từ PayPal, trong khi đó lại phải trả tiền hàng và quảng cáo cho Aliexpress và Facebook ngay lập tức mỗi khi có đơn hàng. Câu chuyện sau đó không nằm ngoài dự đoán, chỉ mất hơn 1 tuần nữa để mình tiêu hết tất cả các hạn mức thẻ mình đang có và đành tạm dừng việc mở rộng kinh doanh lại để chờ tiền về.

Như bạn có thể thấy, câu chuyện nho nhỏ trên của mình là một ví dụ điển hình về dòng tiền. Nếu PayPal trả tiền cho mình ngay lập tức thì mọi chuyện đã rất khác. Mình có thể dùng chính lợi nhuận vừa thu được để tiếp tục đổ vào quảng cáo nhằm mở rộng kinh doanh mà không cần đi vay nguồn vốn nào khác. Tuy nhiên, trong thực tế vì vấn đề về dòng tiền nêu trên, mình chỉ có cách ngồi chờ tiền về rồi mới chạy tiếp hoặc buộc phải đi vay vốn ngoài.

Do đó, trên lý thuyết, 2 doanh nghiệp có thể có doanh thu, lợi nhuận, giao dịch ký quỹ như nhau nhưng dòng tiền khác nhau thì sẽ dẫn đến những yêu cầu về vận hành và gọi vốn hoàn toàn khác nhau.

Có thể nói mọi doanh nghiệp trên đời, bất kể to nhỏ đều có dòng tiền rơi vào 1 trong 3 trường hợp sau:

- Dòng tiền vào (doanh thu) đến sau dòng tiền ra (chi phí) - trường hợp phổ biến nhất, đa phần các doanh nghiệp sẽ rơi vào trường hợp này.

- Dòng tiền vào đến cùng thời điểm với dòng tiền ra - không nhiều doanh nghiệp rơi vào trường hợp này.

- Dòng tiền vào đến trước dòng tiền ra - trường hợp ít gặp nhất, nó cũng là trường hợp lý tưởng nhất cho doanh nghiệp.

Dòng tiền Pipe và SaaS

Pipe là 1 startup giải quyết vấn đề về dòng tiền cho doanh nghiệp thú vị nhất mà mình từng biết. Họ sử dụng mô hình ABS (Asset-Backed Securities) một cách rất khéo léo để giúp giải quyết các vấn đề về dòng tiền cho các công ty khởi nghiệp SaaS (SaaS startup).

Trước khi khám phá mô hình kinh doanh của Pipe, hãy cùng mình đi qua một số điều cơ bản về các SaaS startup và những vấn đề về dòng tiền mà họ phải gặp.

Các SaaS startup có thể coi là một trong những ví dụ điển hình cho mô hình dòng tiền dạng 1 - Dòng tiền vào sau dòng tiền ra.

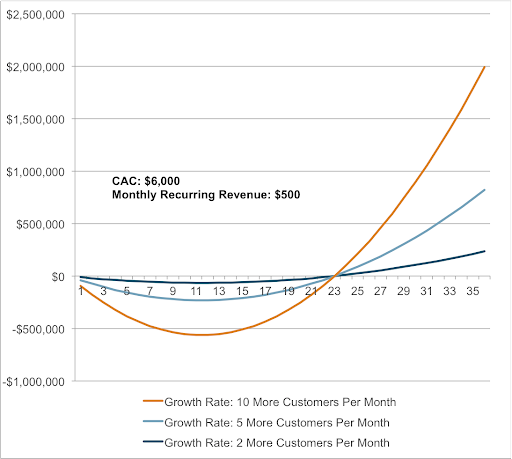

Cụ thể, những SaaS startup này phải tốn chi phí để “thu hút khách hàng” thông qua bán hàng và tiếp thị. Chi phí này được tính vào CAC ngay lập tức. Tuy nhiên, bởi vì cấu trúc của mô hình định giá dạng đăng ký hàng tháng, doanh thu của những công ty này chỉ hoạt động từ từ qua từng tháng, do đó các công ty khởi nghiệp SaaS cần một khoảng thời gian khá lâu sau đó để có thể đạt được điểm hòa vốn. Thời gian hoàn vốn CAC của các SaaS startup có thể lên đến 18-30 tháng.

Kết quả là đơn vị kinh tế trong thời gian bắt đầu nghe có vẻ khá tốt. Quy mô mở rộng càng nhanh, startup càng lỗ nhiều trong thời gian ngắn. Hình bên dưới so sánh dòng tiền của các SaaS startup với tốc độ tăng trưởng khác nhau, như bạn có thể thấy, startup với cổng tăng trưởng cao nhất - tức là đường màu cam, cũng là startup chịu lỗ nhiều nhất trong thời gian ngắn.

Vì tốc độ xoay vòng vốn của B2B SaaS là rất chậm. Chi phí thì phải trả trước, nhưng doanh thu thì còn lâu mới thu về. Do vậy, nếu muốn mở rộng quy mô nhanh, các SaaS startup sẽ không thể sử dụng chính doanh thu của mình mà buộc phải gọi vốn bên ngoài và chấp nhận bị “pha loãng” như các startup khác.

Tính ổn định về doanh thu của các công ty khởi nghiệp SaaS

Một điểm đặc biệt nổi bật khác của các công ty khởi nghiệp B2B SaaS tốt là có tỷ lệ giữ chân khách hàng rất cao. Nếu so sánh với những startup ở tất cả các mô hình khác nhau, tỉ lệ giữ chân khách hàng của B2B SaaS thực sự ở một đẳng cấp khác.

Tỷ lệ giữ chân khách hàng hiểu đơn giản là có bao nhiêu người dùng vẫn tiếp tục sử dụng dịch vụ của bạn sau một thời gian nhất định.

Ví dụ nếu tỉ lệ giữ chân khách hàng sau 3 tháng của bạn là 20%, thì tức là trung bình với 100 người dùng đăng ký từ 3 tháng trước, giờ đây chỉ còn 20 người tiếp tục sử dụng sản phẩm của bạn.

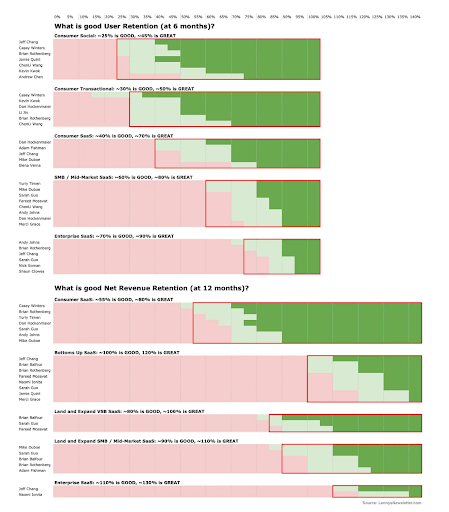

Lenny Rachitsky từng hợp tác với một loạt VC nổi tiếng để so sánh tiêu chuẩn về tỷ lệ giữ chân khách hàng mà các nhân viên VC này sử dụng để so sánh và phân loại các startup “từ tốt đến tuyệt vời”. Có thể coi đây là tiêu chuẩn để tất cả các startup nhìn vào và tự xem mình đang ở đâu.

Nếu bạn xây dựng sản phẩm về mạng xã hội tiêu dùng như Instagram, Tiktok, chỉ cần tỷ lệ giữ chân 25% là bạn đã thuộc dạng Tốt rồi, nếu chạm đến 45% thì đó là Tuyệt vời - dạng xưa nay hiếm. Tự nhiên nếu bạn bán SaaS của người tiêu dùng như Evernote, Dropbox, Spotify, bạn cần duy trì lên đến 40% để đạt mức Tốt, và tận 70% để đạt mức Tuyệt vời.

Tiếp tục với SMB/Mid-Market SaaS như Slack, Zoom, Atlassian tiêu chuẩn tỉ lệ giữ chân khách hàng càng cao hơn - 60% là Tốt, ~ 80% mới là Tuyệt vời. Cuối cùng những công ty dạng Enterprise SaaS như Salesforce, kỳ vọng về khả năng giữ chân khách hàng là cao nhất - 70% là Tốt, 90% là Tuyệt vời.

Đây là chúng ta mới chỉ đang nói về giữ chân khách hàng đơn thuần, còn nếu tính theo Benchmark là Net Revenue Retention, thì để vào danh sách startup SaaS tốt, ở bất cứ hạng mục nào, bạn cần chạm ngưỡng Net Revenue Retention tối thiểu là 80-100%. Để là Tuyệt vời thì con số này có thể lên đến 120-130%.

Tỷ lệ duy trì doanh thu ròng (Net Dollar Retention) là tỷ lệ doanh thu thu được từ một nhóm người dùng sau một thời gian nhất định so với thời điểm ban đầu.

Ví dụ nếu Net Revenue Retention trung bình sau 12 tháng cho sản phẩm SaaS của bạn là 110%, thì có nghĩa là: Nếu bạn thu về đăng ký phí $100/tháng từ một nhóm khách hàng trong tháng đầu tiên họ sử dụng dịch vụ, thì 12 tháng sau, vẫn từ những nhóm khách hàng này, bạn sẽ thu về $110/tháng.

Tỷ lệ giữ chân người dùng luôn có con số dưới 100% tuy nhiên tỷ lệ giữ chân doanh thu thuần có thể cao hơn 100%

Vậy tất cả những con số này nói lên điều gì? - Câu trả lời là - Doanh thu của những công ty về B2B SaaS khi đạt đến một thời điểm nhất định sẽ trở nên cực kỳ ổn định và tương đối dễ đoán.

Ví dụ, tỷ lệ duy trì doanh thu ròng của Slack là 143%. Điều này có thể nghĩ là nếu Slack có được một nhóm khách hàng trong tháng này và thu về $100 MRR từ những khách hàng này, bạn có thể đoán gần như chính xác là 12 tháng nữa, Slack sẽ thu về đâu đó khoảng $143 MRR vẫn từ nhóm người dùng này.

Lý giải cho điều này là sản phẩm SaaS có chi phí chuyển đổi rất cao. Một khi doanh nghiệp của bạn đã chấp nhận sử dụng Slack để trò chuyện, hoặc sử dụng Atlassian để quản lý tác vụ, thì sẽ rất khó để bạn có thể thay đổi sang sử dụng một sản phẩm khác. Luồng làm việc của công ty bạn sẽ dần dần được xây dựng xoay quanh các phần mềm này.

Nếu đổi sang dùng một sản phẩm khác, bạn sẽ phải chấp nhận mất toàn bộ dữ liệu trò chuyện như trong trường hợp của Slack, hoặc nhân viên của bạn sẽ phải tốn nhiều thời gian học làm quen với một phần mềm hoàn toàn mới - “new learning curve” (đường cong lĩnh hội mới) như trong trường hợp của Atlassian.

Thời gian càng lâu, chi phí chuyển đổi này càng lớn. Do vậy, thời gian càng trôi qua, “hào kinh tế” của B2B SaaS startups càng tăng lên => Tỉ lệ giữ chân khách hàng càng ổn định => Dòng doanh thu ổn định và dễ đoán.

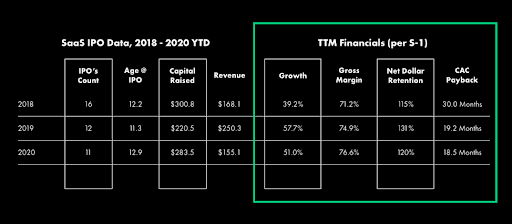

Bảng trên đây lấy dữ liệu công khai từ những công ty SaaS đã IPO trong năm 2018, 2019 và 2020 tại Mỹ. Lướt qua chúng ta có thể thấy vài điểm nổi bật.

Trung bình của công ty SaaS giai đoạn sau này tăng trưởng khoảng + 50% YoY

Tỷ suất lợi nhuận gộp trung bình xấp xỉ ~ 75%

Tỷ lệ duy trì đô la ròng trung bình khoảng 120%

Thời gian hoà vốn - Thời gian hoàn vốn CAC là từ 18.5 đến 30 tháng

=> SaaS startup tốt tăng trưởng nhanh, thu lợi nhuận cao và rất ổn định về doanh số.

Điểm cản trở - hay “nút thắt cổ chai” lớn nhất cho sự tăng trưởng của SaaS startup là về dòng tiền, với tốc độ xoay vòng vốn quá chậm. Do đó, mặc dù có doanh thu ổn định, nhưng để mở rộng quy mô nhanh thì họ vẫn phải gọi vốn bên ngoài thông qua tài trợ vốn sở hữu và chấp nhận loãng cổ phần.

Pipe - The Product-Funding Fit for SaaS startups

Pipe giải quyết vấn đề về dòng tiền bằng cách cho phép SaaS startups đã đăng ký có thể bán những dòng doanh thu tương lai của mình trong 12 tháng tới cho các nhà đầu tư ở một mức chiết khấu nhất định. Đổi lại, startups sẽ có tiền mặt ngay lập tức trong hiện tại để có thể dùng chính nguồn doanh thu này tiếp tục tái đầu tư vào việc tăng trưởng - tức “dùng chính mỡ nó để rán nó”.

Điều này giúp SaaS startups xoay vòng vốn nhanh hơn rất rất nhiều để hỗ trợ tăng trưởng, từ đó giảm việc phải dựa vào việc gọi vốn ngoài thông qua vốn chủ sở hữu => tránh được sự loãng cổ phần không cần thiết.

Về phía Pipe, họ biến những dòng tiền dạng doanh thu định kỳ của SaaS startups thành một dạng Fixed Income Asset (khoản thu nhập hàng tháng mà bạn nhận được thông qua lương hoặc các khoản đầu tư) như trái phiếu. Từ đó, Pipe sẽ đứng giữa như một sàn trao đổi nơi người mua và người bán có thể mua bán những dòng tiền này như cách họ mua bán, giao dịch trái phiếu.

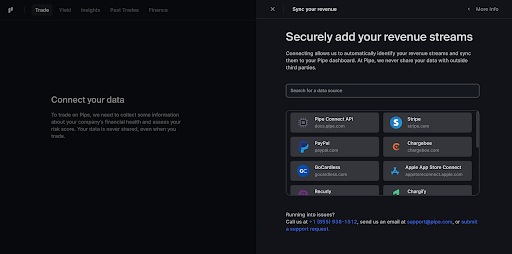

Khi đăng ký tài khoản với Pipe, những startup này sẽ phải cung cấp một số dữ liệu về doanh thu, kế toán bằng việc cho phép Pipe kết nối và đọc dữ liệu về doanh nghiệp thông qua API từ tài khoản PayPal, Stripe, Square.. và một số ngân hàng mà startup đang sử dụng.

Sau khi kết nối và “tranh thủ” được dữ liệu về từ những API này về, Pipe sẽ đưa ra những định giá nhất định về rủi ro của những nguồn doanh thu này từ đó đưa ra mức chiết khấu phù hợp cho những dòng tiền này. Tương tự như việc định giá trái phiếu, càng rủi ro mức chiết khấu càng cao.

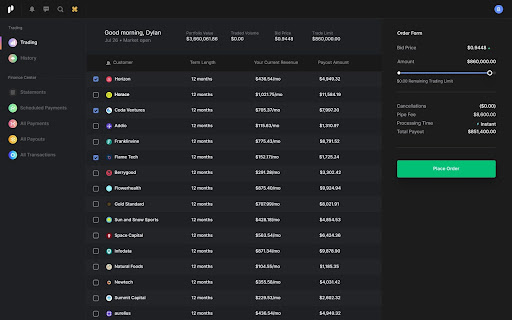

Sau khi Pipe đưa ra định giá, những luồng doanh thu đăng ký này sẽ được hiển thị toàn bộ lên giao diện Sell-Side của Pipe.

Tại đây, startups có thể chọn những dòng doanh thu của từng khách hàng mà họ muốn bán đi. Startups có thể thấy tổng lượng doanh thu họ có thể bán đi và lượng chi trả họ sẽ nhận về ngay lập tức.

Ví dụ như trong hình bên dưới, một SaaS startup được định giá bid $0.9448. Tức với mỗi $1 doanh thu trong tương lai họ bán đi, họ có thể nhận về lập tức $0.9448. Điều này tương đương với mức chiết khấu là 5.52%, đây cũng chính là lãi suất mà người mua - tức nhà đầu tư sẽ thu về khi lựa chọn mua dòng doanh thu này.

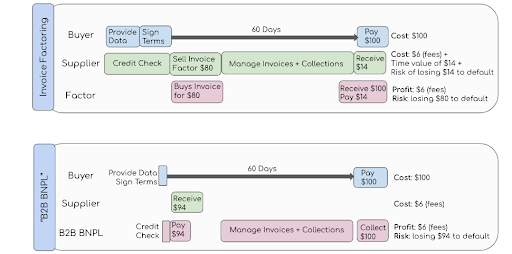

Có thể coi mô hình của Pipe không khác gì mô hình bán ABS như cách Affirm hay các ngân hàng đang sử dụng. Điều khác biệt duy nhất là họ là người đầu tiên đưa mô hình giúp giải quyết về dòng tiền này đến với SaaS startups và biến doanh thu của những công ty này thành một “nhóm tài sản” mới.

Mô hình này của Pipe có vẻ đang hoạt động khá tốt khi họ chỉ mất vỏn vẹn hơn 12 tháng kể từ khi thành lập để chạm đến mốc định giá 2 tỷ đô. Tốc độ chóng mặt này giúp Pipe tạo nên một kỷ lục vô tiền khoáng hậu trong lịch sử về thời gian để đạt được mốc định giá trên.

Sân chơi huy động vốn B2B đang ngày càng trở nên thú vị với startups theo đuổi đủ loại mô hình kinh doanh khác nhau từ Invoice factoring (Bao thanh toán hóa đơn), B2B BNPL đến Revenue based financing (Tài trợ dựa trên doanh thu hoặc tài trợ dựa trên tiền bản quyền). Pipe với mô hình ABS là người chơi mới nổi nhất của cuộc chơi. Dù là vận hành trên mô hình gì đi nữa thì việc giải quyết vấn đề về quản lý dòng tiền cho các doanh nghiệp vẫn đã, đang và sẽ tiếp tục là một mỏ vàng được nhiều startups theo đuổi.

Tại Việt Nam, không ngoại lệ, vấn đề quản lý dòng tiền đóng vai trò quan trọng với các doanh nghiệp, đặc biệt là doanh nghiệp vừa và nhỏ và doanh nghiệp B2B. Có phần mềm nào hỗ trợ giải quyết vấn đề này chưa?

Bạn có thể tham khảo SlimCRM - Phần mềm hỗ trợ quản trị và bán hàng dành cho doanh nghiệp vừa và nhỏ, giúp quản trị dòng tiền dễ dàng mà không cần nhà quản trị phải có kiến thức sâu về tài chính.

Dùng thử ngay phần mềm quản trị doanh nghiệp SlimCRM

Nguồn bài viết: https://dentmakers.substack.com/p/cashflow?fbclid=IwAR0aatmHXFQQe52ryZlfIrtxTHRLBQkJy67dKIyAfGsXwXz__t0W4OXPz8s